Un projet de loi américain sur le stablecoin se renforce, mais il ne parvient pas à donner aux consommateurs ce qu'ils veulent

Le mois dernier, nous avons enfin vu le introduction d’un projet de loi américain complet visant à offrir une voie légale pour les pièces stables émises numériquement, des crypto-monnaies sur des blockchains ouvertes maintenues à parité avec le dollar américain.

Le projet de loi a été présenté par les sénateurs Cynthia Lummis (R-WY) et Kirsten Gillibrand (D-NY), nommé le Loi sur le Stablecoin de paiement Lummis-Gillibrand.

Le projet de loi décrit diverses mesures visant à reconnaître la valeur des réseaux stablecoins, ainsi que les divers services de garde qui seraient nécessaires.

Le marché existant des pièces stables est déjà riche et très compétitif, avec divers jetons comme Tether, DAI et USDC lancés sur diverses blockchains, d'Ethereum à TRON, Polygon et Solana. Et tout cela existe, du moins aux États-Unis, sans aucun cadre de régulation.

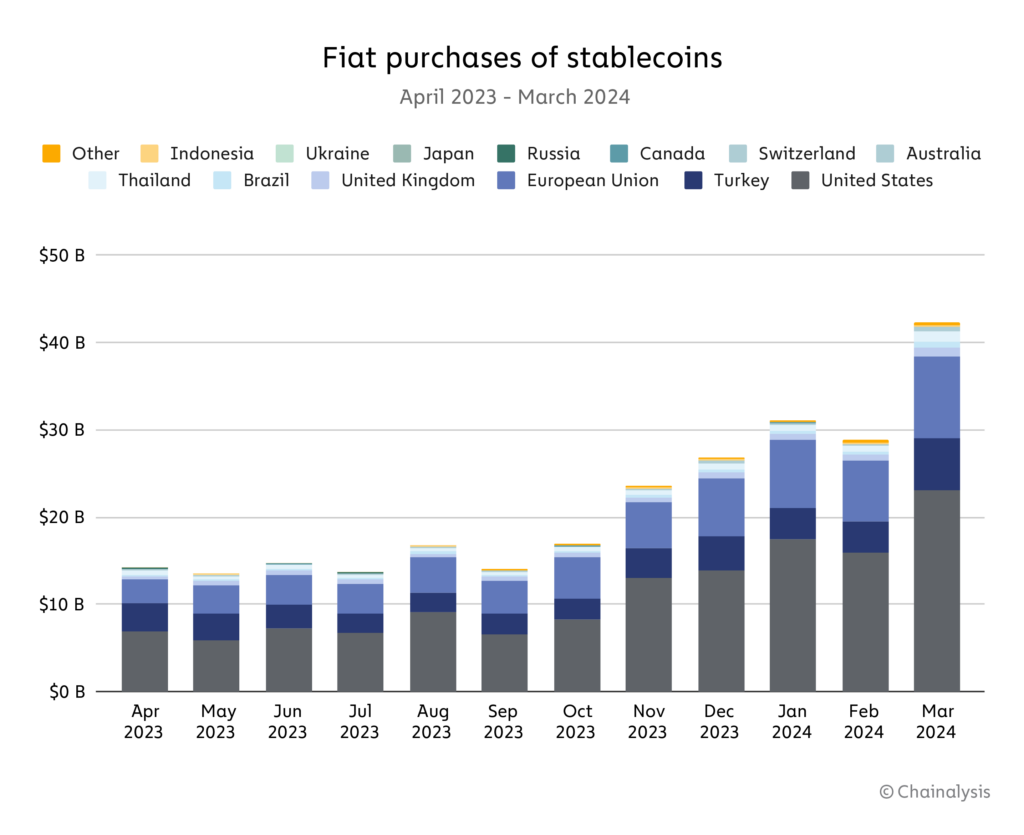

À l’échelle mondiale, les pièces stables sont devenues un élément nécessaire pour protéger la richesse contre l’inflation rapide des monnaies, largement utilisées dans l’UE, en Turquie, en Argentine et dans toute l’Asie du Sud-Est.

Au cours des 30 derniers jours seulement, plus de $2,4 billions de transactions utilisant des pièces stables ont été effectuées, utilisées par plus de 26 millions de personnes à travers le monde. Il y a plus de $146 milliards de valeur bloqués dans ces jetons, selon le Analyse en chaîne Visa.

Même si les Américains utilisent en grand nombre des pièces stables, le manque de certitude réglementaire et les complications liées aux rampes d'accès et de sortie signifient que de nombreux nouveaux émetteurs de pièces stables hésitent à offrir des services aux États-Unis.

En tant que telle, la loi Lummis-Gillibrand est un projet de loi important à lire, à la fois pour ses avantages, mais aussi pour ses très graves lacunes.

Ce qu'il faut aimer :

C'est un point de départ.

L’incertitude autour des pièces stables leur laisse bien davantage le paiement de choix sur les marchés décentralisés et dans la finance décentralisée, les éloignant ainsi du système bancaire traditionnel.

Ce projet de loi, quoi qu’on en dise, ouvre au moins les conversations et nous permet de comprendre comment les futures lois pourront être élaborées. Dans les derniers jours de ce Congrès, il n’est pas certain qu’il sera adopté, mais c’est une bonne chance.

Cela nécessite une réserve totales.

Les pièces stables d'aujourd'hui sont en concurrence sur la base de leur utilité et de la santé de leurs réserves. Le fait que les législateurs voient cela est important, mais cela semble extrêmement strict compte tenu des réalités des banques traditionnelles. Cela contraste avec le système bancaire fiduciaire américain, dans lequel les banques sont actuellement détenu à une réserve obligatoire de 0%. Si le compromis pour autoriser les pièces stables est celui des émetteurs à réserve totale, je pense que la plupart des consommateurs conviendraient que c'est probablement une bonne chose. Idéalement, cependant, les pièces stables seraient autorisées à rivaliser en tant que rails de paiement avec les mêmes règles que les banques traditionnelles. Mais je pense que cela va probablement trop loin.

Les dépositaires seront strictement réglementés

Comme on pouvait s’y attendre, les dépositaires des réserves de pièces stables seraient soumis à des règles strictes. Il ne pouvait y avoir de coups de tapis, de trucs amusants ou de comptabilité frauduleuse. C'est probablement une bonne chose.

Il vise à préserver le double système bancaire unique aux États-Unis, partagé entre les États et le gouvernement fédéral..

Le projet de loi reconnaît la nature décentralisée unique du système bancaire américain, habilitant les États et leurs institutions à superviser les FinTech et les institutions bancaires. La possibilité pour les sociétés de fiducie non dépositaires d’émettre des pièces stables changerait la donne. Cependant, cela donne un droit de veto à la Réserve fédérale, ce qui rend presque cet effort inutile.

Ce qu'il ne faut pas aimer :

La Réserve fédérale dispose du pouvoir de veto ultime.

Dans un système où les pièces stables privées seraient autorisées à exister, nous nous attendrions à ce que la banque centrale américaine, la Réserve fédérale, fasse tout pour s’y opposer, comme elle l’a fait. Accorder le droit de veto à la Fed signifie probablement qu’aucune pièce stable ne sera jamais approuvée.

Comme Institut Cato les chercheurs Jack Solowey et Jennifer Schulp argumentent dans Bureau de pièces de monnaie, la possibilité pour la Fed de bloquer tout « concurrent » numérique sonnerait sûrement le glas.

Le plafond des réserves limite le potentiel d’innovation et de croissance.

Le projet de loi prévoit un plafond de $10 milliards pour les sociétés de fiducie d'État qui souhaitent émettre un stablecoin, ce qui signifie que la liquidité totale qu'un stablecoin serait autorisé à avoir se classerait à peine parmi les 150 premières banques en termes d'actifs, et réduirait considérablement la capacité d'un stablecoin. protocole pour innover, être rentable et toucher un grand nombre de clients et de détenteurs.

Ces règles strictes signifieraient probablement qu’un seul stablecoin pourrait potentiellement exister.

De la manière dont ce projet de loi est rédigé, le seul candidat concevable pour être un stablecoin légal, qui aurait les ressources nécessaires pour être émis par une société de fiducie d'État, serait USDC propriété de la société Circle. Cela rendrait techniquement illégales toutes les autres pièces stables utilisées par les Américains.

CONCLUSION

Il est évident qu’il existe une forte demande pour un stablecoin numérique basé sur le dollar américain. Avec un volume et un nombre de transactions quotidiens aussi élevés, des centaines de millions de personnes les utilisent déjà pour épargner et dépenser.

Le projet de loi Lummis-Gillibrand constitue un premier effort positif pour ouvrir la voie à la légalisation des pièces stables, mais malheureusement, il accorde trop de pouvoir de veto à la Fed, limite l'innovation et les réserves que ces pièces pourraient avoir, et signifie finalement que nous ne serions pas plus proches d'un système. que les deux reconnaissent l’utilité des pièces stables tout en permettant aux gens ordinaires de les utiliser.