Dal prof. Andrea Giuricin e il Dott. Roberto Tosatti

INTRODUZIONE

Il panorama nel settore ferroviario è cambiato drasticamente negli ultimi anni a causa della ritrovata concorrenza in mercati selezionati, specialmente in Europa, dove l'Unione Europea ha fatto un grande sforzo per emanare direttive sulla liberalizzazione del mercato europeo all'interno dei suoi Stati membri.

È risaputo che la concorrenza è vantaggiosa in altri settori, in particolare l'aviazione e le telecomunicazioni. Con più compagnie aeree in competizione per i clienti, i consumatori possono beneficiare di prezzi più bassi e più opzioni. Per i telefoni cellulari, la pletora di aziende esistenti e la concorrenza rendono più facile che mai permettersi un dispositivo di comunicazione personale. Tuttavia, quando si parla di industria ferroviaria, è difficile analizzare i vantaggi della concorrenza, soprattutto nel segmento passeggeri a lunga percorrenza, considerando che la struttura di questo settore è stabile da molti decenni, con le imprese ferroviarie nazionali (spesso direttamente dipendenti sul Ministero dei Trasporti, o Tesoro nel caso italiano) operanti in regime di monopolio, assistiti da compagnie private operanti su tratte minori (solitamente in concessione).

Se guardiamo al trasporto ferroviario di passeggeri a lunga percorrenza, possiamo trovare un mercato relativamente aperto solo in pochi paesi: Austria, Repubblica Ceca, Svezia, Italia e Corea del Sud (di recente) per l'alta velocità ferroviaria (HSR ) segmento. Tutti questi paesi saranno analizzati in questo studio.

Ciò che conclude questo documento è che grazie alla concorrenza, i passeggeri ei consumatori dei treni in Italia stanno ora molto meglio, grazie a una diminuzione dei prezzi dei biglietti di oltre il 40%. E ciò ha permesso di raddoppiare la domanda senza costruire nuove linee ferroviarie ad alta velocità. In quanto tale, l'Italia è un ottimo esempio da esaminare come caso di studio quando si tratta di concorrenza nel settore dei trasporti.

IL MERCATO ITALIANO DELL'ALTA VELOCITA'

Dopo diverse direttive tra gli anni '80 e '90, la più importante delle quali è stata la Direttiva 440/91/CE, nell'Unione Europea si sono verificati diversi cambiamenti positivi. Tra il 2001 e il 2016 l'UE ha approvato quattro pacchetti legislativi volti ad aprire gradualmente alla concorrenza il mercato dei servizi di trasporto ferroviario, definire i diritti dei passeggeri in merito a standard minimi di qualità, rendere interoperabili i sistemi ferroviari nazionali e definire condizioni quadro adeguate per lo sviluppo di un unico sistema ferroviario europeo zona ferroviaria. La legislazione italiana di recepimento di queste direttive non è stata di facile attuazione, come in altri paesi europei, ma l'Italia è stato il primo stato membro che ha avuto successo nell'apertura del mercato HSR alla concorrenza.

Il nuovo regime di concorrenza è iniziato nell'aprile 2012, quando è entrata nel mercato la compagnia privata Italo (gestita da Nuovo Trasporto Viaggiatori). L'incumbent ferroviario esistente a quel tempo, il Frecciarossa, gestito da Trenitalia, era interamente posseduto e gestito dall'azienda ferroviaria nazionale Ferrovie dello Stato Italiane, una holding conglomerata del settore ferroviario comprendente servizi, infrastrutture e trasporto merci, come richiesto dalla normativa europea normativa relativa alla separazione tra il gestore dell'infrastruttura e l'operatore del servizio.

VANTAGGI DELLA CONCORRENZA

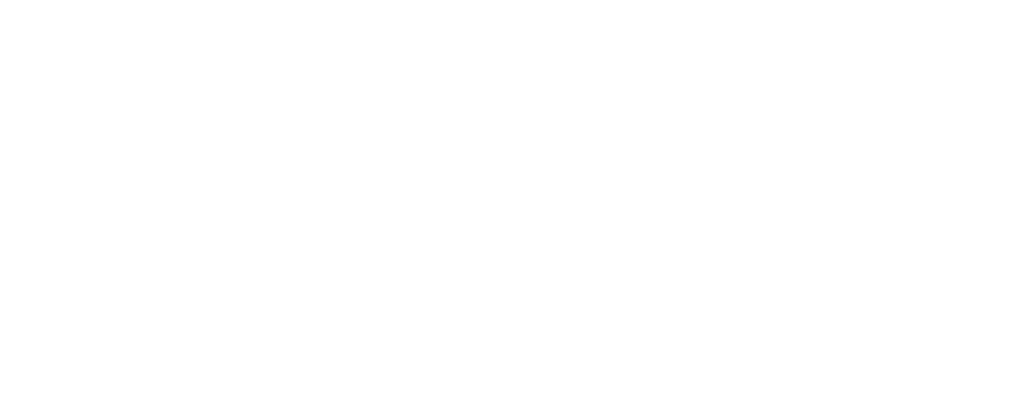

Se guardiamo Grafico 1, possiamo esaminare la diminuzione dei prezzi relativa allo sviluppo della domanda nel mercato HSR con la concorrenza tra il 2011 (anno prima della sua entrata nel mercato) e il 2017. La domanda è cresciuta nonostante le recessioni economiche, rappresentate dal cambio di il Prodotto Interno Lordo (PIL).

Va sottolineato che il prezzo medio del biglietto, rappresentato dal rendimento (il prezzo medio del biglietto diviso per la durata media del viaggio di ogni singolo cliente), è diminuito in quel periodo di circa 41%.

Grafico 1- Domanda e prezzo nel mercato HSR ed evoluzione del PIL (2011=100)

Fonte: set di dati di consulenza TRA (2018)

La stima del numero di passeggeri-chilometro tra il 2011-2017 mostra un aumento di quasi 90% della domanda entro cinque anni, nonostante una contrazione del PIL italiano nello stesso periodo.

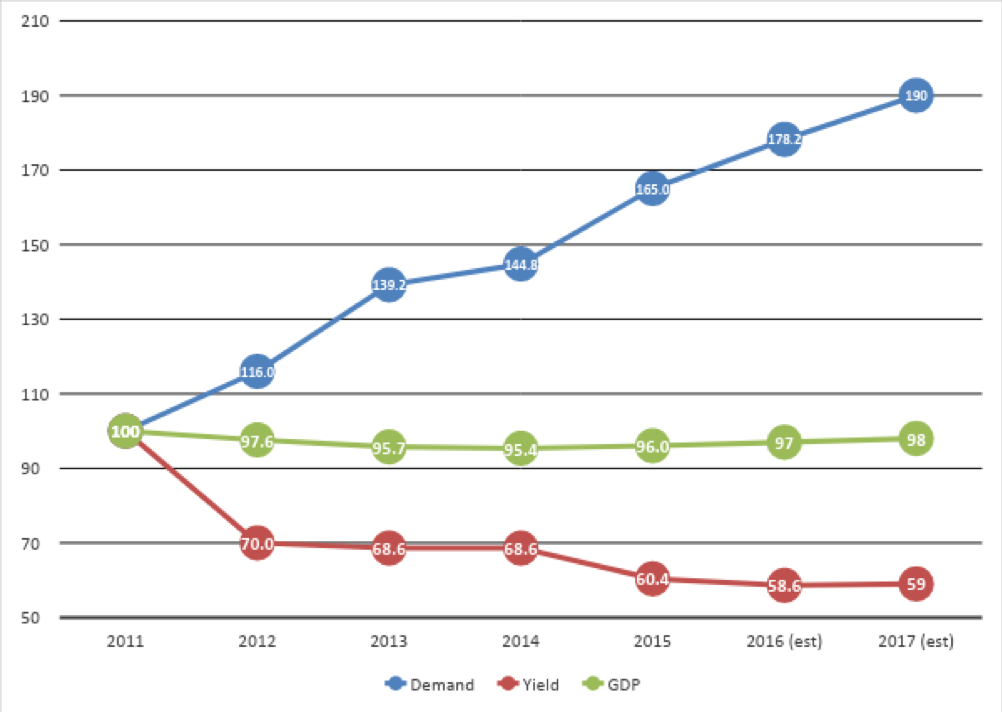

Il calo dei prezzi precedentemente descritto ha prodotto importanti vantaggi per i clienti. In particolare, possiamo calcolare il risparmio dei clienti dal 2012 confrontando i prezzi medi correnti di Italo con i prezzi precedentemente registrati da periodi pre-gara (Grafico 2).

Grafico 2 – Risparmio dei clienti dopo la liberalizzazione del mercato italiano della RSU

Fonti: set di dati di consulenza TRA (2018)

Come possiamo vedere dal grafico precedente, tra il 2016-2017 c'è stato un aumento del risparmio maggiore rispetto al periodo 2012-2015. Questo fenomeno si spiega con due fattori: la diminuzione del prezzo medio del biglietto di Italo e la crescita incrementale del numero di passeggeri complessivi di Italo.

IL CONSUMATORE È IL VINCITORE: QUALITÀ E PREZZO

L'intermodalità del trasporto senza soluzione di continuità non è solo un concetto teorico, come dimostra l'Italia. Contemporaneamente allo sviluppo dell'Italo Bus, i clienti hanno potuto disporre di un unico biglietto sia per l'autobus che per il treno. L'integrazione tariffaria dovuta al sistema di inventario dei posti e al sistema di gestione delle entrate è stata messa in funzione nel 2015 per passare a un'integrazione senza soluzione di continuità tra due modalità di trasporto.

L'Italo Bus consente al settore ferroviario di ampliare il bacino di utenza delle stazioni dell'Alta Velocità a minor rischio per i passeggeri (integrazione dell'orario e responsabilità di esercizio unico per il collegamento).

La flessibilità è l'altro fattore chiave di questa innovazione. L'attività di un'azienda ferroviaria è fissata nel breve periodo. I vagoni ferroviari sono molto costosi e devono essere acquistati e mantenuti tramite decisioni strategiche per lunghi periodi.

È stato possibile innovare il sistema di inventario dei posti e la gestione delle entrate introducendo un sistema di decisione rapida per controllare il prezzo dei biglietti. Una breve catena di comando e controllo e la capacità dei sistemi di essere flessibili hanno offerto la possibilità di adeguare i prezzi in poche ore per adeguarsi alla fascia di prezzo dei concorrenti.

L'architettura orientata ai servizi consente quindi all'azienda di collegare tutti i sottosistemi dal revenue management al sistema di prenotazione.

Ciò è favorito dal fatto che quasi l'80 percento dei biglietti viene ora venduto online e tramite app store. Sempre più clienti utilizzano metodi digitali per l'acquisto dei biglietti, e quindi il software applicativo è il modo preferito dalle compagnie ferroviarie per soddisfare la domanda, aiutato da un adeguato social media marketing.

Entrambe queste innovazioni si traducono in una maggiore comodità nell'uso del treno per i consumatori e nel contestuale aumento della qualità del servizio degli operatori ferroviari.

IL PREZZO MEDIO DEL BIGLIETTO IN ITALIA

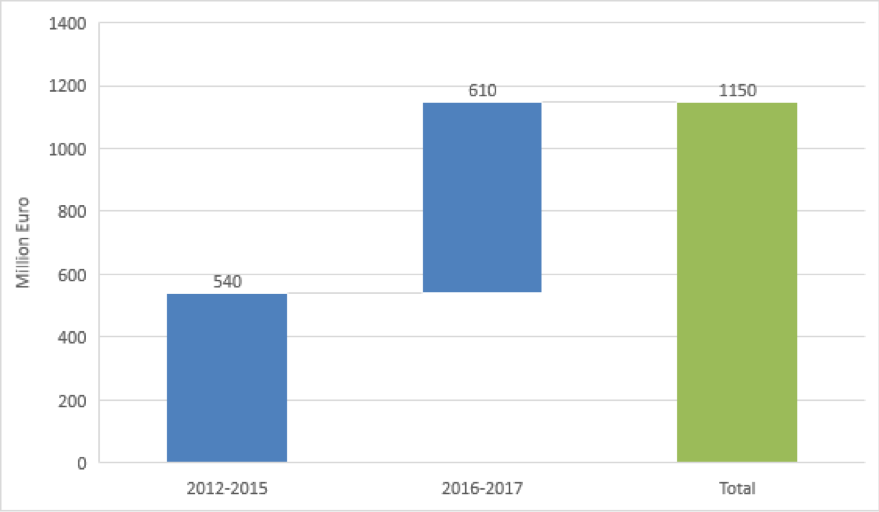

Come mostrato in Grafico 3, il prezzo è molto più basso rispetto ai mercati monopolistici come Spagna, Francia o Giappone. In particolare, le imprese di trasporto verticalmente integrate, come in Giappone, mostrano che il prezzo è quasi tre volte superiore a quello italiano.

Un livello di prezzo simile si potrebbe trovare anche per la società Thalys nella regione del Benelux e oltre (servizi internazionali ad alta velocità tra Francia, Belgio, Paesi Bassi e Germania), dove anche se in teoria il mercato è aperto, è impossibile per concorrenti per trovare un modo per entrare nel mercato.

Grafico 3 – Prezzo medio del biglietto in HSR e compagnie aeree

Fonti: dati delle imprese ferroviarie

ALTRI CASI INTERNAZIONALI

Dopo l'analisi del caso italiano, passiamo ora all'esame di altri paesi che hanno deciso di aprire i loro mercati alla concorrenza. In particolare:

- La Corea del Sud è stato il secondo paese al mondo (e l'ultimo) in cui il governo ha aperto la concorrenza nell'HSR; SRT è entrata nel mercato a dicembre 2016;

- In Austria, Westbahn è entrata nel mercato l'anno prima di Italo, nel 2011, con i servizi ferroviari passeggeri a lunga percorrenza tra Vienna e Salisburgo;

- Nello stesso anno è stato aperto alla concorrenza nello stesso segmento il mercato della Repubblica Ceca, il corridoio Praga-Ostrava, e sulla stessa linea ci sono attualmente due operatori oltre all'incumbent: Leo Express e Regio Jet;

- In Svezia, la concorrenza ad accesso aperto è stata data dall'ingresso nel mercato di MTR express all'inizio del 2015 tra Stoccolma-Goteborg.

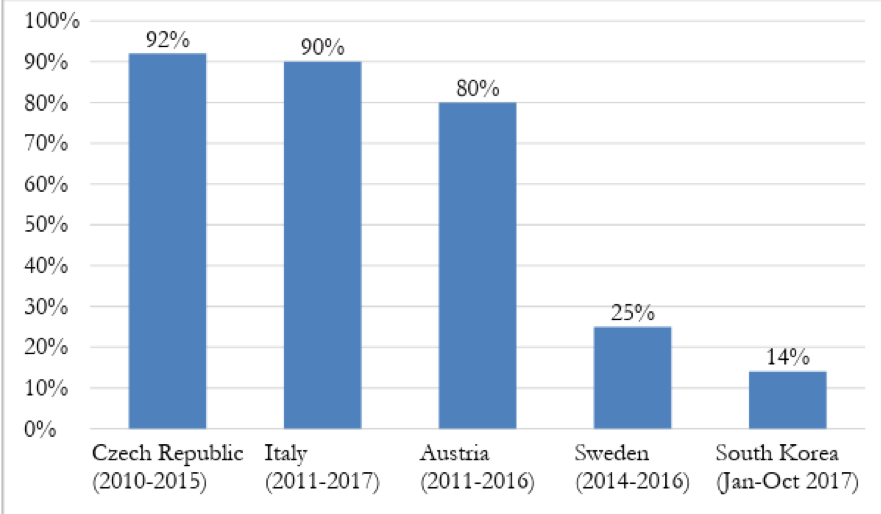

Come descritto nel primo capitolo, uno dei principali fattori influenzati dal sistema della concorrenza è il livello della domanda, come mostrato in Grafico 4, che rappresenta la crescita tra un mercato pre-concorso e l'ultimo dato o stima per ogni singolo mercato.

Grafico 4 – Crescita della domanda nei Paesi a sistema competitivo

Fonti: Elaborazione e stima di TRA Consulting (2018)

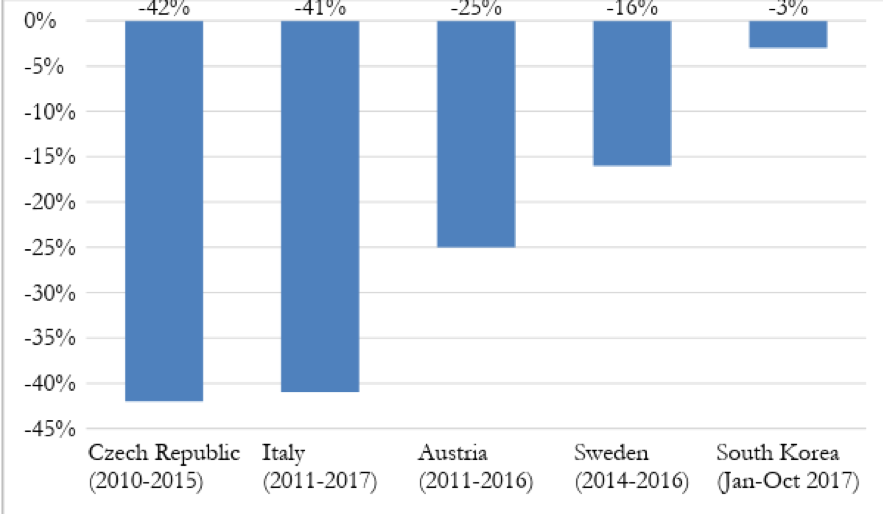

Pertanto, possiamo vedere che l'accesso aperto consente alle compagnie ferroviarie di ridurre anche i prezzi dei biglietti per cercare di attirare più clienti. Nell'analisi, abbiamo calcolato la differenza di rendimento nei mercati ad accesso libero dei passeggeri ferroviari prima dell'apertura del mercato rispetto agli ultimi dati disponibili dopo la competizione di mercato.

È importante sottolineare che il prezzo del biglietto in Corea del Sud è controllato dallo stato, ma è possibile che le compagnie ferroviarie offrano sconti. In tutti gli altri paesi che abbiamo analizzato, è possibile per gli operatori ferroviari implementare prezzi liberalizzati.

È possibile collegare la domanda e il prezzo per trovare l'elasticità della domanda. Se il valore di questo è superiore a 1, significa che il valore totale del mercato ferroviario sta aumentando grazie alla concorrenza. Il maggior livello di elasticità in Corea del Sud è dovuto al fatto che SRT sta utilizzando una nuova linea HSR per 60 chilometri, mentre in tutti gli altri paesi l'aumento della domanda è stato interamente dovuto alla concorrenza.

Grafico 5 – Diminuzione dei rendimenti nei paesi con sistema competitivo

Fonti: Elaborazione e stima di TRA Consulting (2018)

CONCLUSIONE

La concorrenza, nel suo insieme, è molto positiva per i consumatori in quanto porta a prezzi più bassi e risparmi più efficienti. Ciò è stato dimostrato utilizzando il caso dei servizi ferroviari ad alta velocità in Italia e in altri mercati. Allo stesso tempo, questa maggiore concorrenza porta più scelta per il consumatore e servizi di qualità superiore, come stabilito nel caso italiano.

La Commissione europea ha obbligato gli Stati membri ad aprire le proprie ferrovie alla concorrenza, ma come per molte direttive, il diavolo sarà nei dettagli. Ci sono molte sfide sulla strada per fornire ai cittadini europei un mercato ferroviario competitivo. La concorrenza sull'accesso aperto sarà probabilmente contrastata dalle pressioni esercitate dalle compagnie ferroviarie incumbent, come mostrato nel caso della rotta Parigi-Bruxelles.

Soprattutto, si spera che questo documento stabilisca una linea guida per i benefici della concorrenza ferroviaria nei mercati europei e globali.

Riguardo agli Autori

Prof. Dott. Andrea Giuricin è CEO di TRA consulting, una società di consulenza strategica con sede a Barcellona, Milano e Bruxelles. È professore a contratto in Transport Management presso l'Università Milano Bicocca in Italia ed è stato professore a contratto in Marketing Management presso la Purdue University, la University of Minnesota, la Michigan State University e la University Southern California.

Prof. Dott. Andrea Giuricin è CEO di TRA consulting, una società di consulenza strategica con sede a Barcellona, Milano e Bruxelles. È professore a contratto in Transport Management presso l'Università Milano Bicocca in Italia ed è stato professore a contratto in Marketing Management presso la Purdue University, la University of Minnesota, la Michigan State University e la University Southern California.

È anche visiting professor presso la China Academy of Railways Sciences, la più grande accademia al mondo per le ferrovie e insegna presso l'UIC (International Association of Railways). Lavora direttamente con le compagnie aeree dell'America Latina, del Medio Oriente e dell'Europa, analizzando l'evoluzione del mercato e le esigenze dei clienti. È stato responsabile dell'ufficio studi e affari internazionali di NTV, primo operatore privato europeo di alta velocità, sviluppando studi e analisi sul settore ferroviario. Rimane in azienda come consulente strategico.

Dott.Roberto Tosatti lavora come consulente aziendale presso TRA Consulting, una società di consulenza strategica con sede a Barcellona, Bruxelles e Milano che conduce analisi di benchmarking, strategiche e di impatto per il settore dei trasporti.

Dott.Roberto Tosatti lavora come consulente aziendale presso TRA Consulting, una società di consulenza strategica con sede a Barcellona, Bruxelles e Milano che conduce analisi di benchmarking, strategiche e di impatto per il settore dei trasporti.

Ha prodotto decine di articoli su trasporti e telecomunicazioni presso l'Università di Milano-Bicocca. Inoltre, è consulente aziendale e sanitario per PGMD Consulting, Deloitte e la divisione commerciale dell'azienda di trasporto pubblico di Milano. Ha lavorato in tutta Europa e in Asia.